Uit de gelekte Paradise Papers blijkt dat de Belgische Maatschappij voor Internationale Investering participeert in ‘Infra Asia Development Vietnam Ltd.’, een vennootschap gevestigd op de Britse Maagdeneilanden die onder andere investeert in een haven havenproject in Vietnam. Daarnaast blijkt er nog een tweede vennootschap ‘Infra Asia Investment Vietnam’, gevestigd in Hong Kong, te bestaan.

De Britse Maagdeneilanden én Hong Kong in één dossier? Zelfs een gerenommeerd fiscaal professor komt in een kwaliteitskrant tot de conclusie dat dit ‘uiteraard’ een fiscale constructie is. En hoewel de Belgische staat bij dergelijke constructies eigenlijk ‘zelf geen enkel voordeel’ zou halen, zou zij wel ‘fiscale hand- en spandiensten’ hebben verleend aan privébedrijven (haar mede-investeerders) om DBI-aftrek toe te staan. Hoewel we ons niet kunnen uitspreken over het concrete dossier van Infra Asia, moeten hier toch enkele bedenkingen bij worden gemaakt.

Fiscaal gemotiveerd?

Ten eerste gaat men er automatisch van uit dat dit een louter fiscale constructie is. Hierbij verliest men uit het oog dat Vietnam, net als veel van haar buurlanden, beperkingen heeft op buitenlandse investeringen, zeker op bepaalde ‘restricted sectors’. De analyse van het Santander Trade Portal is duidelijk: “Foreign investment is subject to an array of unclear regulations, which cannot be legally guaranteed.” En hoewel de situatie de laatste jaren is verbeterd, onder andere ingevolge de toetreding tot de WTO in 2007 en meer recent de Wet van 26 november 2014, is er nog steeds een traditie om buitenlandse investeerders te beschermen tegen nationale (protectionistische) regelgeving door middel van georganiseerde investeringsvennootschappen buiten Vietnam.

Het hoeft daarbij niet te verbazen dat hierbij wordt gekozen voor Hong Kong en de Britse Maagdeneilanden, die op respectievelijk de derde en zevenendertigste plaats van de Global Financial Centres Index 22 pronken. Ter referentie: Brussel komt pas op plaats zevenenvijftig…

To DBI or not to DBI?

Daarnaast kan men zich ook afvragen wat er precies wordt bedoeld met aftrek voor definitief belaste inkomsten (‘DBI’) die volgens sommigen de rode fiscale draad in het dossier is. De basis is als volgt: winst van een vennootschap wordt normaal twee keer belast. Eén keer in hoofde van de vennootschap (vennootschapsbelasting), en één keer in hoofde van de uiteindelijke aandeelhouder/privé-persoon (dividendbelasting, meestal betaald via de roerende voorheffing).

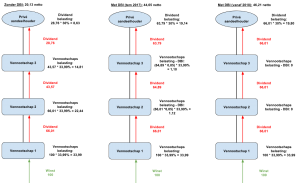

Het probleem hierbij is dat wanneer er meerdere vennootschappen boven elkaar staan, dezelfde winst in principe iedere keer opnieuw wordt belast in hoofde van elke vennootschap. Om deze cascade te vermijden wordt er enkel vennootschapsbelasting geheven bij de vennootschap onderaan de structuur, en genieten alle vennootschappen daarboven van DBI (of een soortgelijke regel in andere landen). Pas wanneer er een uitkering gebeurt aan de natuurlijke persoon, wordt er een tweede keer dividendbelasting geheven.

Belangrijk hierbij is dat de DBI dus geen mechanisme is om de initiële belasting op de winst te vermijden, enkel om ervoor te zorgen dat dit geen tweede, derde, etc. keer gebeurt. Men mag dus net zoveel vennootschappen op Britse Maagdeneilanden, Hong Kong of elders oprichten, de initiële winst blijft belastbaar onder de normale regels. In het geval van Infra Asia, zal de winst op een vastgoedproject in Vietnam dan ook vermoedelijk belastbaar zijn in Vietnam.

Er zijn echter ook hypotheses denkbaar dat de winst niet correct wordt belast in de onderste vennootschap. Denk hierbij aan een vennootschap op de Britse Maagdeneilanden die investeert op de Britse Maagdeneilanden zelf, of in een andere onbelaste bestemming. In dit geval zou het natuurlijk niet correct zijn om de DBI toe te passen in hoofde van de (eerste) Belgische (tussen)vennootschap. Maar om dit te vermijden zijn er regels die de toepassing van de DBI beperken voor winsten uit belastingparadijzen.

Kunnen deze beperkingen zo eenvoudig worden vermeden door een Hong Kong vennootschap tussen de Belgische vennootschap en die op Britse Maagdeneilanden te plaatsen? Uiteraard niet. Er bestaat immers ook een beperking voor dividenden uit niet-belastingparadijzen (zoals Hong Kong, tenminste voor de DBI) die in feite worden ‘wederuitgekeerd’ uit belastingparadijzen zoals de Britse Maagdeneilanden. Dus daar zit het (fiscale) voordeel dus niet.

Fiscaal gemotiveerd!

Wordt met de hele structuur dan helemaal niet aan fiscale optimalisatie gedaan? Dat is vermoedelijk ook iets te ver van de waarheid. Er bestaat immers ook zoiets als bronheffing, waarbij een staat een bijkomende belasting inhoudt op betalingen die uit die staat gebeuren naar een begunstigde elders. Indien een Belgische vennootschap bijvoorbeeld een interest betaald aan een buitenlandse vennootschap, zal daar tot 30% bronheffing (roerende voorheffing) worden op ingehouden. Op eenzelfde manier moet ook een Vietnam vennootschap bijvoorbeeld tot 5% bronheffing inhouden op interestbetalingen aan buitenlandse investeerders.

Omdat staten uiteraard niet graag belasting aan elkaar betalen, geldt er een vrijstelling van deze bronheffing voor betalingen tussen staten onderling. Deze vrijstelling geldt echter enkel tussen entiteiten die volledig in het bezit zijn van de staat, en dus niet in de situatie dat de Belgische Maatschappij voor Internationale Investering samen participeert met privé bedrijven.

En hoe kan deze bronheffing worden vermeden..? Wel, het tarief van de bronheffing hangt (onder andere) af van de staat waar de betalende vennootschap is gevestigd. En zoals u vermoedelijk al kan raden, hoeven vennootschappen gevestigd op de Britse Maagdeneilanden geen enkele bronheffing in te houden op hun interestbetalingen aan (Belgische) investeerders, ook als deze interesten worden betaald met winsten uit Vietnam. Een mogelijk voordeel, niet alleen voor de mede-investeerders, maar ook voor de Belgische Staat zelf – ten koste van de Vietnamese schatkist!

Conclusie

Maar waarom dan de dubbele structuur met Hong Kong? Vermoedelijk gaat het om een gewone Feeder Fund/Master Fund-structuur, zoals die ook voorkomt in vele andere (ook Europese) beleggingsfondsen en -vennootschappen. Maar daarmee haalt men natuurlijk geen sensationele krantenkoppen…

Wenst u op de hoogte te blijven? Volg Cazimir ook op LinkedIn.

0 reacties